RETENER CLIENTES: RETO PARA EL NUEVO CRECIMIENTO DEL SECTOR ASEGURADOR

Ante la caída en la demanda de los seguros por la crisis causada por el COVID-19, y los reajustes en sus modelos operativos para adaptarse a la nueva realidad, las compañías de seguros tienen grandes retos por delante. Uno de los más importantes: conservar a sus clientes para volver a tener un crecimiento significativo.

Buscar crecer en un momento en el que las ventas son y serán restringidas es el gran desafío al que se enfrentan las aseguradoras, aún cuando ya la pandemia ha dado tregua y ha permitido salir a flote a la industria.

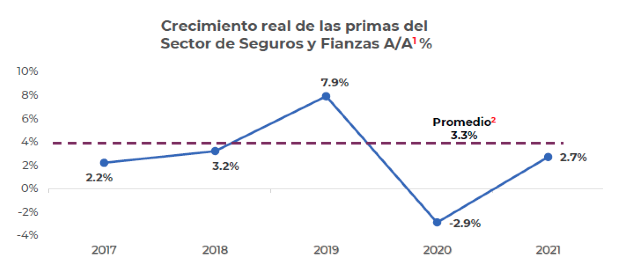

De hecho, el Panorama Analítico del Sector de Seguros y Fianzas, elaborado por la Secretaría de Hacienda y la Comisión Nacional de Seguros y Fianzas (CNSF), revela que “la paulatina reapertura en la economía y el regreso a la nueva normalidad impulsaron un crecimiento del sector seguros de 2.7%”. La tasa de crecimiento anual, abunda el estudio, fue de 0.6% menor al promedio entre 2016 y 2019, lo que indica que el sector está volviendo a su crecimiento de largo plazo. (Ver gráfico)

1. Crecimiento acumulado respecto al bimestre del año anterior.

2. Promedio de 2016 a 2019.

Fuente: CNSF

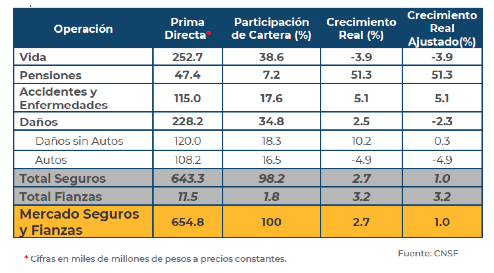

Ahora bien, aunque la industria aseguradora presentó niveles de crecimiento en su emisión de primas similares a los de antes de la pandemia, los comportamientos variaron en los distintos tipos de seguros.

El Seguro de Vida, por ejemplo, utilizado por personas y por empresas para afrontar la pandemia, decreció al caer el ingreso y por una pérdida de ahorro en la economía. Los seguros de Gastos Médicos, a su vez, mantuvieron su tendencia creciente, debido a una mayor valoración de la población de la importancia de tener este tipo de protección. En tanto que el ramo de Autos continuó afectado tras la baja venta de automóviles nuevos, los seguros de Crédito a la Vivienda decrecieron al contraerse su mercado objetivo desde el inicio del año.

UN 2022 NO MUY ALENTADOR PARA EL SECTOR ASEGURADOR

Según el estudio de la CNSF, los “impactos de la crisis se materializaron, los que no permitieron una recuperación del sector”. Para 2022, sus pronósticos son:

· El crecimiento se mantendrá y alcanzará un 5.1%.

· La alta siniestralidad continuará, provocando mayores pérdidas y comprometiendo la solvencia de algunas empresas que presentan indicadores de solvencia ajustados.

· Habrá un aumento en el costo del reaseguro.

· Se esperan retrasos en el desarrollo de nuevos productos y coberturas.

Este panorama representa un gran reto para las empresas del sector. Pero, ¿qué pueden hacer para salir adelante y recuperarse?, ¿cuáles son los factores que deben considerar para adaptarse mejor a la “nueva normalidad”?

Como ya se ha dicho, no todos los ramos de la industria aseguradora han sufrido los mismos efectos derivados de la pandemia y, por ello, sus retos presentarán ciertas peculiaridades. Además, hay que ponderar la participación en la cartera del sector que tiene cada operación, como se observa en el siguiente gráfico de 2021.

En cualquier caso, y sin importar la categoría, la demanda se verá impactada. Por tanto, además de atender la continuidad de sus operaciones, otro desafío para las aseguradoras será retener clientes y buscar nuevos.

7 ESTRATEGIAS PARA QUE LAS ASEGURADORAS RETENGAN A SUS CLIENTES

Es un hecho que retener a un cliente es mucho más rentable que adquirir uno nuevo. Para poder fidelizar y retener a los clientes en estos tiempos difíciles, las aseguradoras podrían adoptar 7 estrategias que recomiendan los expertos:

1) Tener un conocimiento 360 de cada cliente. Se necesita tener un centro de decisiones único que centralice y unifique toda la información sobre los clientes de diferentes departamentos, y que también alinee sus estrategias de engagement.

2) Personalizar ofertas y comunicaciones. Debe ofrecerse los productos indicados en el momento adecuado de forma personalizada, adelantándose a las necesidades del cliente y brindando el precio que mejor se ajuste a cada usuario.

3) Gestionar ágil y eficientemente todo tipo de siniestros y reclamaciones, manteniendo al cliente siempre informado. Como la frecuencia y siniestralidad de los ramos de salud, vida, riesgo y decesos aumentó drásticamente, y para atender todas las reclamaciones, es importante contar con una estructura flexible que agilice la gestión y cierre de las reclamaciones, así como reducir la complejidad del sistema de aplicación de reglas de negocios y procesos de decisión.

4) Detectar a los clientes con más probabilidad de fuga. Así, la aseguradora podrá contactarlos antes de la petición de baja, y tratar de solucionar sus problemas, brindándoles ofertas personalizadas y ventajas exclusivas.

5) Gestionar las peticiones de baja de productos de forma eficiente. Es posible que muchos clientes den de baja sus productos por no poder pagarlos a causa de la crisis económica. Sin embargo, si la experiencia con la aseguradora ha sido buena, es probable que regresen con ella al momento de recontratar el producto.

6) Dar argumentos personalizados para buscar retener a cada uno de los clientes. Al saber la razón de su petición de baja, se podrá ofrecerles alternativas, soluciones y ofertas para intentar ayudarle y evitar su fuga.

7) Efectuar personalizaciones en las comunicaciones, productos y servicios de la empresa para imprimir velocidad, agilidad y flexibilidad. Un aliado en esta tarea son los sistemas de gestión de reglas de negocios (BRMS), que aportan decisiones a los procesos empresariales, centralizando las reglas y lógicas de negocios, y permitiendo adaptarlas a los nuevos cambios o demandas del mercado.

RENOVAR LA CARTERA DE CLIENTES: PRIORIDAD DE LAS ASEGURADORAS

Sin duda, el panorama para el sector asegurador es desafiante. No obstante, en el horizonte también se vislumbran nuevas oportunidades. Para aprovecharlas, las empresas del ramo deben trabajar en el diagnóstico de sus condiciones operativas, al igual que en la definición de sus necesidades y prioridades.

Pero nada de ello servirá si no se toma en cuenta a la pieza esencial del negocio: los clientes. Adaptarse a sus necesidades y retenerlos son prioridades que, por ahora y en los próximos meses, las aseguradoras deben priorizar en sus agendas. Claro está, si lo que buscan es asegurar su propio futuro.

Para mejorar sus condiciones operativas y su rentabilidad, SINESTRY es el mejor aliado de las aseguradoras. Y es que, al estar desarrollado con las últimas tecnologías de datos y apoyado por personal especializado, este sistema integral te ayudará a optimizar el funcionamiento de tu área de siniestros. ¿Te gustó este tema? ¡Nos encantaría recibir tus comentarios sobre este tema y sobre aquellos que te gustaría ver publicados en el blog!