10 TENDENCIAS QUE ESTÁ MANIFESTANDO EL SECTOR ASEGURADOR EN 2023

Centrarse en el cliente, priorizar la innovación ágil de productos, incorporar la sostenibilidad en la estrategia corporativa, y desarrollar capacidades digitales avanzadas son tendencias que se manifiestan en el mercado asegurador en 2023. Entérate que otras tendencias imperan en el sector en este año.

Frente a la volatilidad macroeconómica, las altas tasas de interés y las interrupciones en las cadenas de suministros era difícil de predecir hacia dónde se dirigía la industria de seguros en 2023. Lo que sí quedaba claro era que el entorno sería desafiante, pero también lleno de oportunidades.

Y así ha sido. El sector se ha reenfocado hacia la sostenibilidad, los controles de costos y la transformación, todo bajo la consigna de la rentabilidad continua, según lo presenta un estudio de la consultora global en tecnología Capgemini, donde pone sobre la mesa lo que consideran las 10 tendencias que den forma al ecosistema asegurador en 2023.

A mitad de año, vale la pena revisar cómo se están cumpliendo estas tendencias. ¡Empecemos!

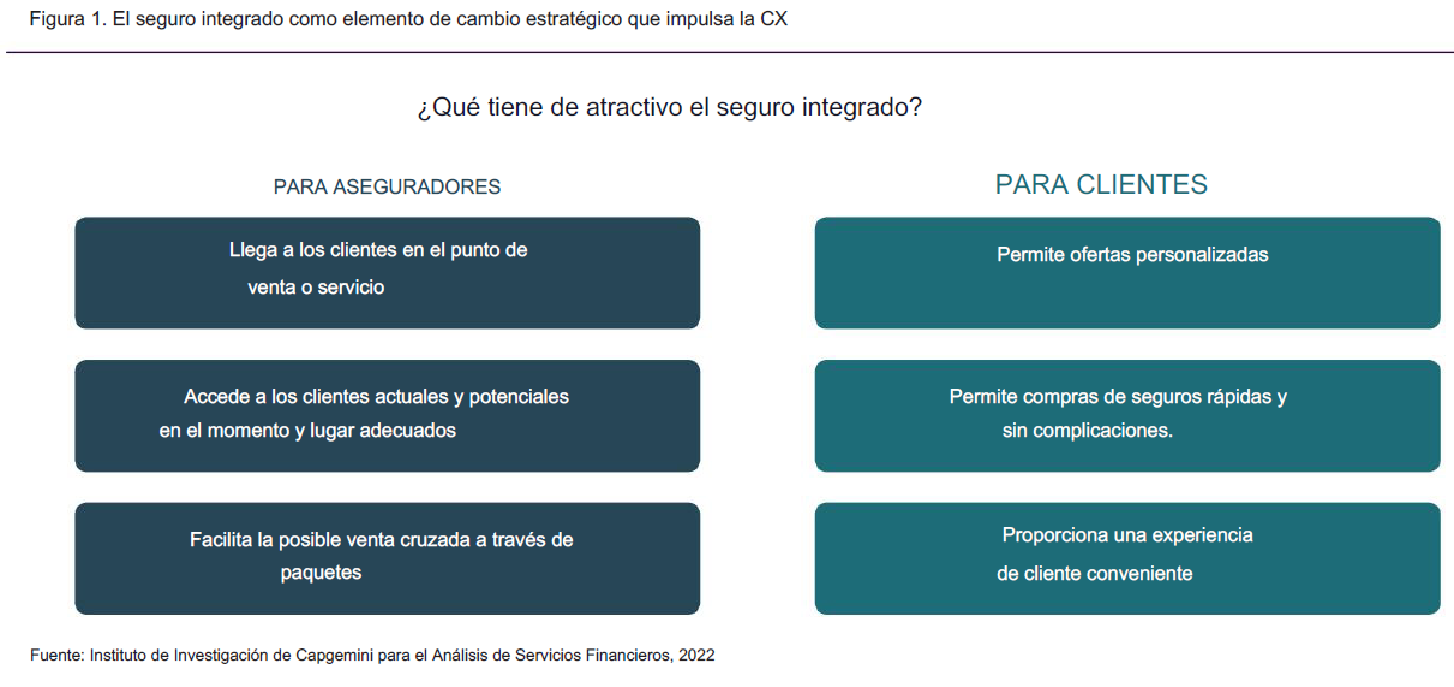

- EL SEGURO INTEGRADO ESTÁ PERMITIENDO PROTECCIÓN EN EL MOMENTO

ADECUADO Y A TRAVÉS DE LOS CANALES CORRECTOS.

Con la experiencia del cliente como máxima prioridad y las compras digitales popularizándose entre los titulares de pólizas, las aseguradoras ofrecen una cobertura conveniente y personalizada integrada en otros productos.

Es por lo anterior que, cada vez más, los fabricantes de productos y las Big Techs venden productos integrados. Por ejemplo, el comerciante electrónico Amazon se asoció con Next, proveedor de seguros en línea estadounidense, para ofrecer seguros para pequeñas empresas a los miembros de Amazon Business Prime.

El estudio de Capgemini espera que, durante 2023, las preferencias de los clientes por una mayor comodidad y digitalización fomenten la aceptación de seguros integrados, con un beneficio para las aseguradoras y los proveedores del ecosistema.

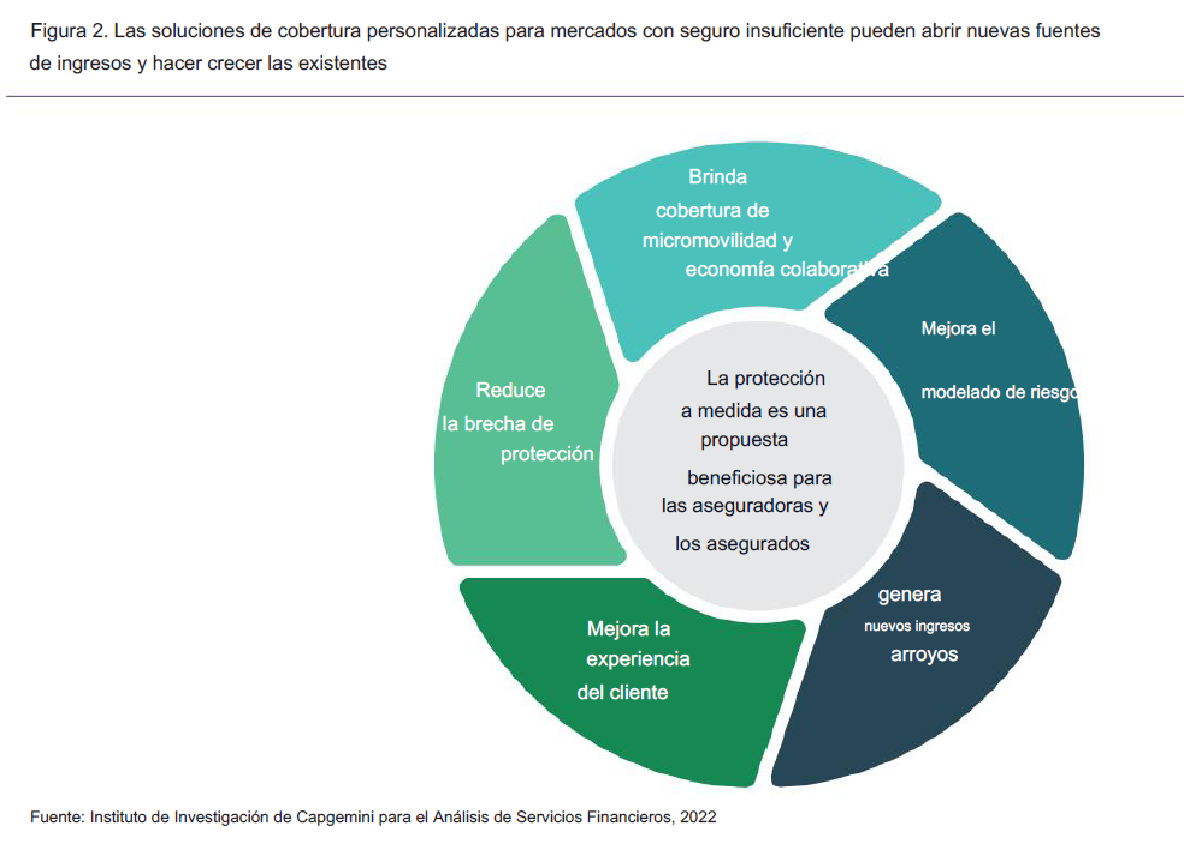

- LOS SEGUROS A LA MEDIDAS ESTÁN CERRANDO LA BRECHA DE PROTECCIÓN

PARA LOS TRABAJADORES INDEPENDIENTES Y LA MICROMOVILIDAD.

Las aseguradoras comienzan a ofrecer soluciones de cobertura personalizada para mercados desatendidos, como el de la micromovilidad y el de trabajadores independientes y autónomos. Es el caso de los seguros basados en el uso como pay-as-you-drive.

Para aprovechar esta oportunidad, dice Capgemini, los operadores necesitan nuevas propuestas que brinden una experiencia para generar lealtad a largo plazo. Pero la convergencia de la tecnología y los datos hará posibles estas iniciativas, lo que permitirá a las aseguradoras ofrecer una cobertura personalizada a escala.

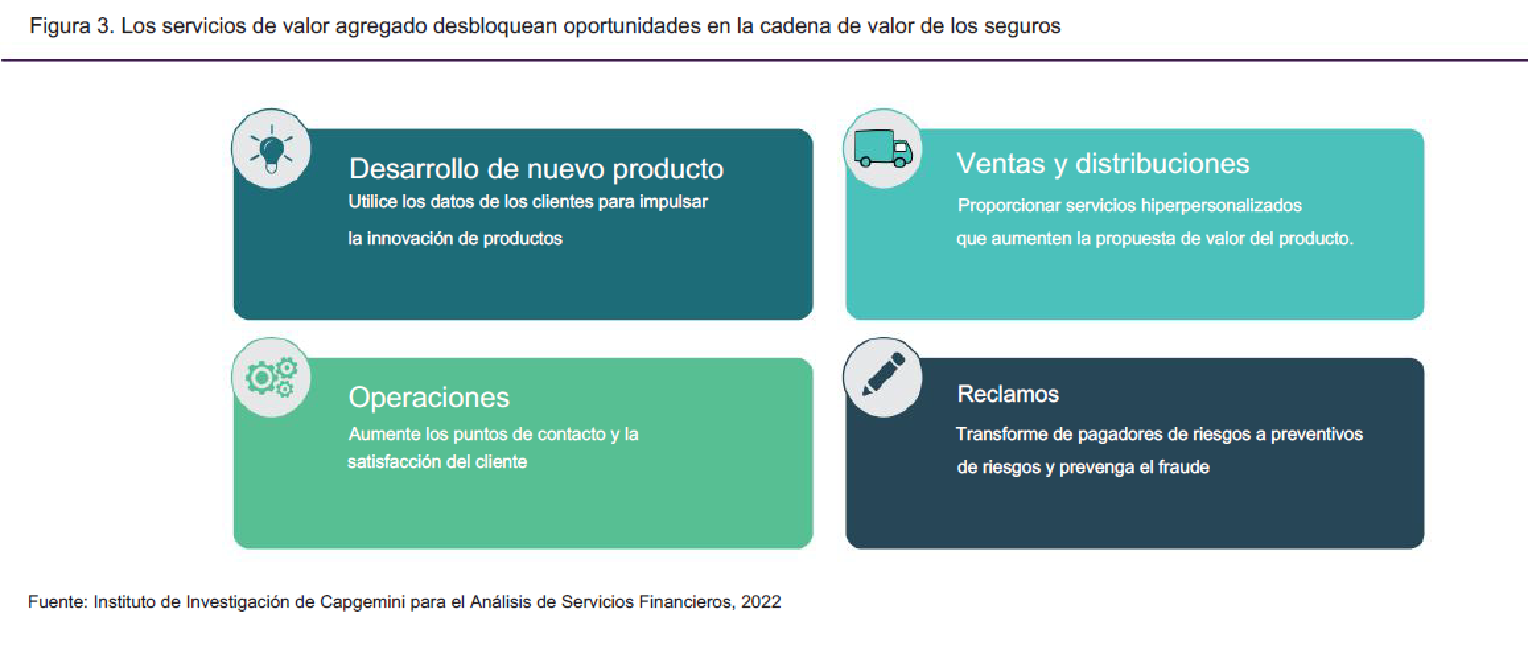

- LOS SERVICIOS PERSONALIZADOS Y DE VALOR AGREGADO IMPULSAN EL COMPROMISO Y LA DIFERENCIACIÓN DE LOS CLIENTES.

El seguro suele ser un producto con un contacto mínimo entre la aseguradora y el cliente. Sin embargo, los servicios de valor agregado permiten a las compañías de seguros crear intimidad con el cliente, aumentando la relevancia y su lealtad.

Como muestra de la disposición de los asegurados para pagar por dichos servicios, Capgemini se refiere a su Informe Mundial sobre Seguros de Daños y Responsabilidad Civil 2022, que reveló que 53% de los clientes están dispuestos a pagar por servicios de prevención de riesgos que amplíen el valor de su producto de seguro contra riesgos.

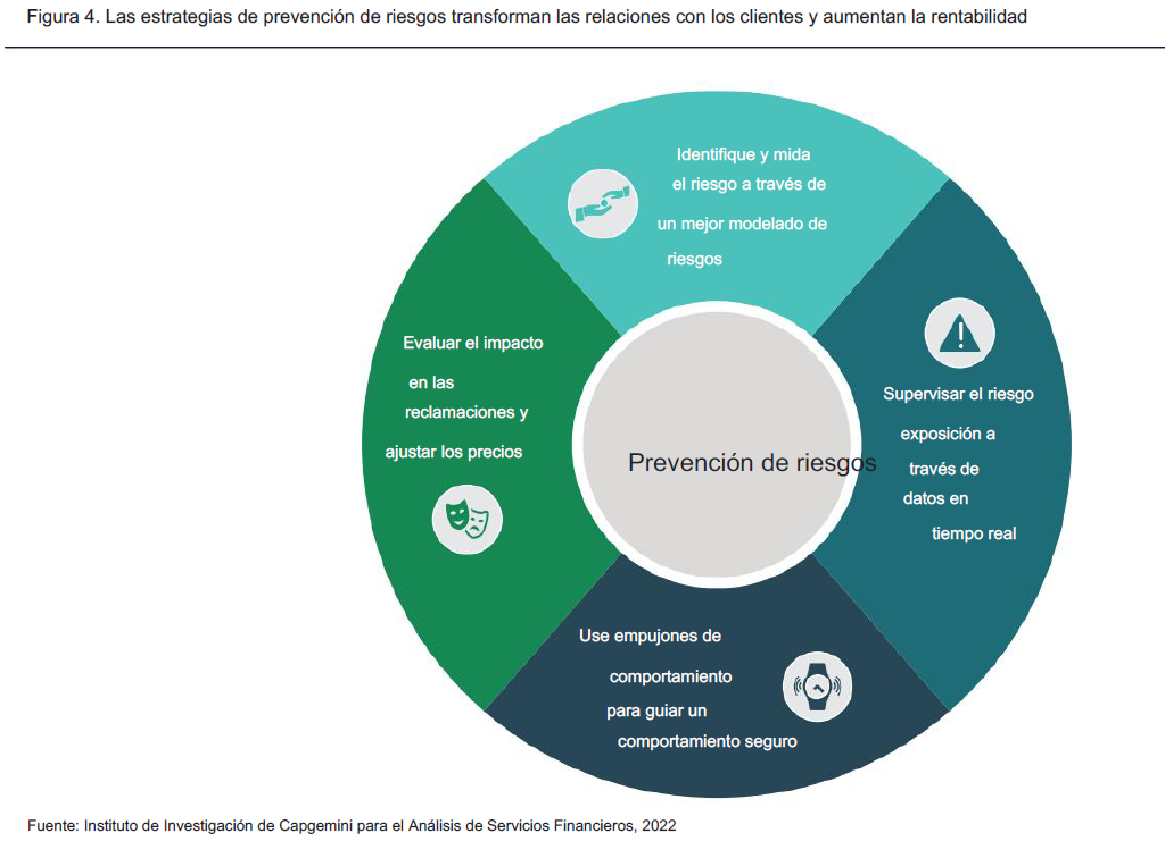

- LA TECNOLOGÍA Y LA CIENCIA DEL COMPORTAMIENTO ESTÁN TRANSFORMANDO A LAS ASEGURADORAS DE PAGADORAS A PREVENTORAS.

Las aseguradoras tienen una gran oportunidad de crear nuevas ofertas de prevención de riesgos y generar fuentes de ingresos, al tiempo que satisfacen a los asegurados. Prevenir riesgos basados en datos y la ciencia del comportamiento debe ser su prioridad dentro de su agenda.

El informe plantea que el rediseño de la estrategia tecnológica, así como la implementación de Internet de las Cosas (IoT), la Nube, la Inteligencia Artificial (IA) y Machine Learning permite a las aseguradoras convertirse en preventivos de riesgos al mejorar la gestión de riesgos, innovar productos y servicios de valor agregado, y elevar la experiencia del cliente. Como caso pone el de Zurich Insurance Group, que utiliza sensores IoT para monitorear la maquinaria de clientes en busca de defectos y la salud estructural de los edificios asegurados.

- LAS ASEGURADORAS ESTÁN CREANDO NUEVAS FUENTES DE INGRESOS CON LOS SERVICIOS DE INGENIERÍA DE RIESGOS

Las aseguradoras de propiedad y daños a terceros están desarrollando servicios de resiliencia para mitigar el riesgo, mejorar la seguridad y reducir las reclamaciones. Son los servicios de ingeniería de riesgos, que ayudan a las empresas a reforzar su resistencia, gestionando las amenazas antes, durante y después de un siniestro, para minimizar los daños a la empresa, su personal y sus activos.

Es el caso de AXA XL, una división especializada en riesgos generales de la aseguradora AXA, que brinda servicios de ingeniería de riesgos de construcción a clientes corporativos para mejorar su seguridad, desempeño operativo y rentabilidad. Por sus beneficios, Capgemini espera que las aseguradoras recurran más a servicios de ingeniería de riesgos, para ayudar a reducir el impacto de los fenómenos climáticos y otros peligros empresariales.

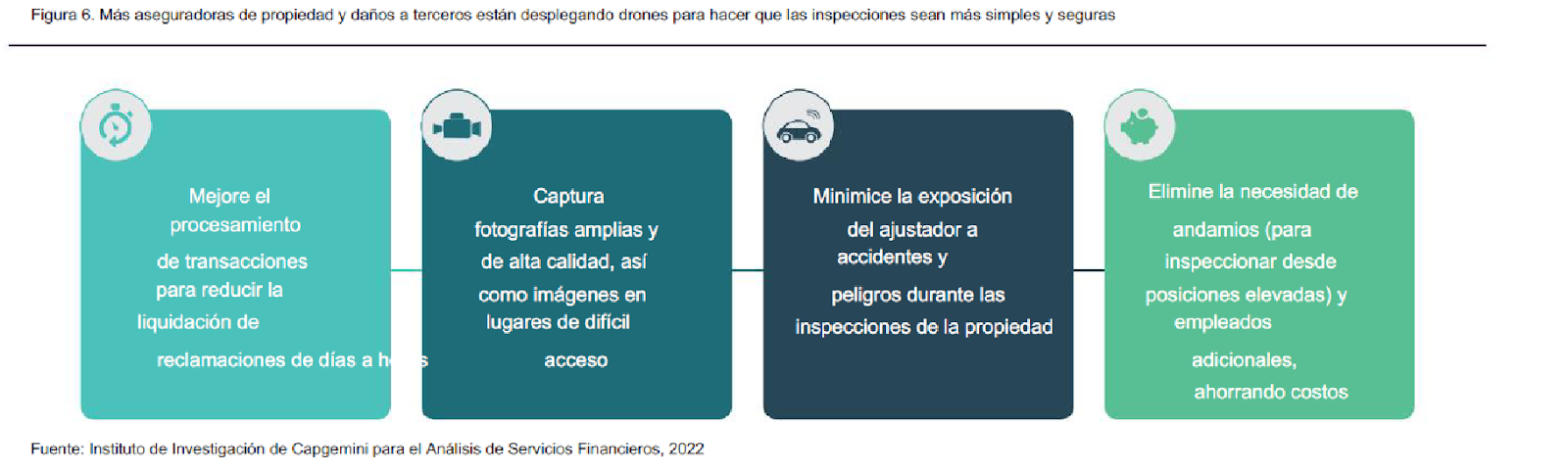

- DRONES, ROBÓTICA, IMÁGENES Y VIDEO MODERNIZAN EL PROCESO DE INSPECCIÓN DE PÉRDIDAS.

Las aseguradoras están remplazando los métodos manuales de primer aviso de pérdida con drones y robótica habilitados para imágenes y video, a fin de impulsar los procesos de suscripción e inspección de seguros generales e identificar cambios de riesgo en la renovación. Y a medida que más aseguradoras confíen en la tecnología, serán más precisos los beneficios cuantificables en el ajuste de pérdidas y monitoreo proactivo de riesgos.

Como ejemplo, Capgemini describe el caso de Firmes Insurance, que colaboró con Boston Dynamics para crear Spot, un perro robótico inspector de catástrofes que recopila información de espacios donde los humanos no pueden caber usando cámaras de 360 grados y software de documentación del sitio. “A medida que maduren las tecnologías habilitadoras críticas, creemos que esta tendencia catalizará la evolución de la industria en 2023 y más allá”, vaticina.

- EL ANÁLISIS DE DATOS Y LA TECNOLOGÍA DE AVANZADA PERMITEN TARIFAR DE FORMA MÁS PRECISA.

Las aseguradoras confían más en automatizar procesos robóticos, la IA, el análisis avanzado, la tecnología geoespacial y el software de geocodificación para mejorar los procesos de suscripción de pólizas. Además, los datos alternativos y en tiempo real permiten crear herramientas de análisis que gestionan y valoran el riesgo con precisión.

Lo anterior mejora los costos de las compañías del sector, maximiza la productividad de su fuerza laboral, les genera más ingresos y mejora la experiencia del cliente. En virtud de ello, la reaseguradora alemana Munich Re lanzó Realytix Zero, una plataforma tecnológica escalable a nivel global que digitaliza y automatiza la suscripción de un solo riesgo, escala productos de seguros nuevos y existentes rápidamente, ahorra costos y aumenta la eficiencia del proceso.

- LAS ASEGURADORAS ESTÁN PRIORIZANDO LA SOSTENIBILIDAD DENTRO DE LA ESTRATEGIA CORPORATIVA.

Conforme los problemas del cambio climático afectan cada vez más a la industria, más empresas se comprometen con la agenda ESG (ambiental, social y de gobierno), para proteger la tierra y mitigar riesgos futuros. Hacen bien, porque las pérdidas económicas mundiales por el cambio climático han aumentado 250% en las últimas tres décadas. Además, el cambio climático está entre los 10 riesgos emergentes más importantes del mundo.

Por lo anterior, la firma AXA incluyó un pilar climático y ESG en su estrategia Driving Progress 2023. “Conforme se intensifiquen los eventos climáticos extremos y aumenten las presiones regulatorias, las aseguradoras incorporarán puntajes ESG en sus decisiones de inversión y nombrarán directores de sustentabilidad para dirigir las iniciativas en este tema”, anticipa el informe.

- LAS ASEGURADORAS PREVÉN MÁS ATAQUES CIBERNÉTICOS Y FORTALECEN LA SEGURIDAD DE LOS DATOS DE LOS CLIENTES.

Las amenazas cibernéticas están impulsando a las aseguradoras a invertir en tecnologías como blockchain, IA y Deep Learning para detectar fallas de seguridad y fortalecer los sistemas y bases de datos centrales. Hacen lo correcto, porque el medio asegurador clasifica a los riesgos de ciberseguridad entre los 10 más importantes del mundo.

Ante estas amenazas, Capgemini expone el caso de Tokio Marine, aseguradora japonesa que se asoció con CyberCube, para acceder a productos de análisis de riesgo cibernético y soluciones de modelado cibernético. Y la consultora anticipa que esta tendencia continuará en 2023 y más allá.

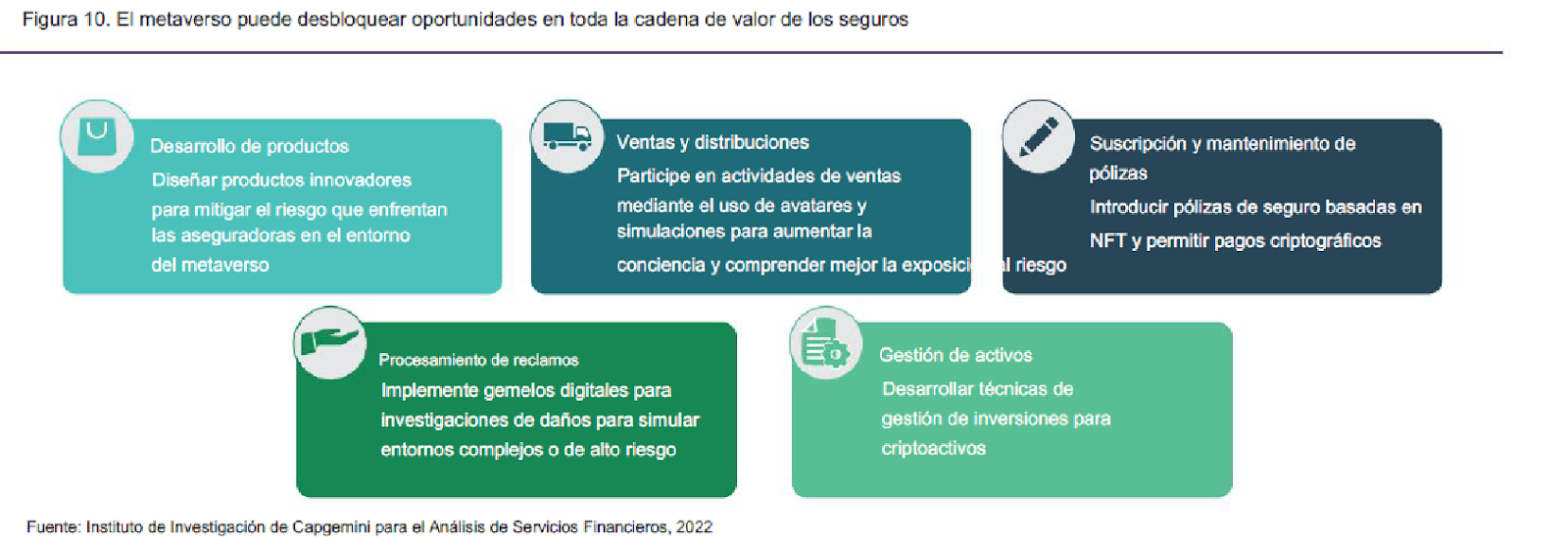

- LAS ASEGURADORAS ESTÁN ENTRANDO EN LA FRONTERA DEL METAVERSO

Las aseguradoras consideran el potencial del metaverso como canal de distribución y para nuevas fuentes de ingresos digitales. Pero los desafíos regulatorios y las amenazas cibernéticas pueden presentar obstáculos, previenen desde Capgemini.

Por lo pronto, AXA aprovecha el metaverso para familiarizarse con el nuevo mundo virtual y promover su presencia entre el talento tecnológico. También estableció una agencia de metaverso mediante la cual clientes son informados en línea sobre pólizas complejas o pueden explorar virtualmente un contrato con gafas de realidad virtual.

El metaverso aún está en “pañales” y avanza lentamente hacia una madurez. No obstante, como nuevo canal puede ayudar a descubrir nuevas perspectivas a través de experiencias profundas, atractivas e interconectadas.

¿Cuáles serán los resultados frente a las 10 tendencias planteadas “Anticipamos mayor confianza y lealtad de los clientes, mejor mitigación de riesgos, oportunidades adicionales de ventas y ventas cruzadas, y un desarrollo e industrialización de productos más rápidos”, concluye Capgemini.

¿Consideras que se están cumpliendo estas tendencias durante este 2023? Comparte con SINESTRY tus comentarios en el cajón de abajo.